〒100-6114

東京都千代田区永田町2丁目11番1号

山王パークタワー12階(お客さま受付)・14階

東京メトロ 銀座線:溜池山王駅 7番出口(地下直結)

東京メトロ 南北線:溜池山王駅 7番出口(地下直結)

東京メトロ 千代田線:国会議事堂前駅 5番出口 徒歩3分

東京メトロ 丸の内線:国会議事堂前駅 5番出口

徒歩10分(千代田線ホーム経由)

セミナー

事務所概要・アクセス

事務所概要・アクセス

牛島総合法律事務所 Client Alert 2022年8月31日号

<目次>

今年6月13日、金融審議会ディスクロージャーワーキング・グループは、昨年9月から今年の5月にかけて行われた、同グループの議論の内容を取りまとめた報告書(以下「本報告書」といいます。)を公表しました(金融審議会「ディスクロージャーワーキング・グループ」報告の公表について)。金融庁からは、2019年以降、「記述情報の開示の好事例集」が定期的に公表されるようになり、昨年6月には、金融庁が策定した「投資家と企業の対話ガイドライン」が改訂される等、企業と投資家との対話や開示実務の進展により、財務情報以外の開示情報である記述情報の開示の充実が進んでおります。本報告書は、企業と投資家との間の建設的な対話に資する企業情報の開示の在り方について更なる検討をしたもので、大きく分けて、以下のとおり、3つの事項について提言しております。今後、本報告書を踏まえて、サステナビリティやコーポレートガバナンスに関する開示などに関し、金融庁において関連する内閣府令等の改正が予定されており、その動向を注視する必要があると考えられます。

今般、我が国では、サステナビリティに関する取組みが企業経営の中心的な課題となるとともに、それらの取組みに対する投資家の関心が世界的に高まっており、サステナビリティ情報(気候変動・人的資本・多様性)に関する有価証券報告書を通じた情報提供の促進が重要とされています。

そのため、本報告書では、有価証券報告書に、サステナビリティに関する考え方や取組みに関し、①ガバナンス、②戦略、③リスク管理、④指標と目標について記載事項を設けるべきことが提言されております。このうち、①ガバナンスと③リスク管理については全ての企業が開示することが求められることになるため、本報告書どおり、関連する内閣府令等の改正がなされる場合、全ての企業で、改正内閣府令等への対応が求められます。

昨年6月のコーポレートガバナンス・コードの再改訂、今年4月の東証市場の再編に伴い、ガバナンス向上に向けた枠組みの整備が進められており、有価証券報告書上の開示においても、コーポレートガバナンスに関する取組みの進展を適切に反映させることが求められます。そのため、本報告書では、コーポレートガバナンスに関する更なる情報開示の充実が提言されております。具体的には、本報告書では、①有価証券報告書に取締役会・指名委員会・報酬委員会等(任意の委員会も含みます。)の開催頻度、主な検討事項、出席状況等の記載欄が追加されるべきこと、②内部監査の実効性(内部監査部門の報告先として監査役会等を想定しているのか等)について、有価証券報告書の開示項目として追加されるべきであることが提言されております。

本報告書では、金融商品取引法に基づく四半期報告書(第1・第3四半期)を廃止し、取引所規則に基づく四半期決算短信へ一本化することが検討されています。もっとも、当該一本化の実現にあたっては、四半期決算短信に対する監査法人のレビュー等検討すべき課題が存在し、ディスクロージャーワーキング・グループにおいて継続検討とされております。

パートナー 渡邉 弘志

パートナー 山内 大将

アソシエイト 佐藤 和哉

本申立審決定において、大阪地裁は、上記②に関し、「そのような買収防衛策は、…専ら経営を担当している取締役等…又はこれを支持する特定の株主の経営支配権を維持するためのものである場合には、…特段の事情のない限り、不公正な方法によるものと解すべきである」とし、より具体的には、買収者と現経営陣との間に委任状争奪など経営支配権を巡って現に争いがある中で、対応方針に基づく対抗措置として行使条件等が差別的である新株予約権の無償割当てがされる場合は、ⓐ株主の共同の利益を維持するという観点から対応策を導入する必要があり、かつ、ⓑそのための手段として行使条件等が差別的である新株予約権の無償割当てを行うことが相当といえるときには、専ら経営支配権維持を目的とするものではなく、株主共同利益維持目的でなされたということができ、不公正な方法によるものに当たらないと判示しました。

そして、本申立審決定においては、本件は、買収者と現経営陣との間に経営支配権を巡って現に争いがある中で、差別的な新株予約権の無償割当てがされる場合にあたるとしたうえで、本件新株予約権の無償割当ては、株主の共同の利益を維持するという観点から対応策を導入する必要はあるものの(上記ⓐ)、以下の事情から株主の共同の利益を維持するための手段としての相当性を欠き(上記ⓑ)、不公正な方法によるものであると判断しました(そのため、上記①については検討するまでもなく被保全権利を認めました。)。

買収防衛策の適否を判断した裁判例としては日邦産業事件(名古屋高決令和3年4月22日)や日本アジアグループ事件(東京高決令和3年4月23日)などがありますが、本件は、買収防衛策の発動に当たってその必要性を認める一方で相当性を否定して適法性が否定された一事例であり、①株主総会での承認が買収防衛策の適法性の十分条件とはならない点、②買収者の損害回避可能性が実質的に確保される必要がある点、③現経営陣による判断の恣意性排除の点において、買収防衛策の策定に際して実務上参考になる判断を示しているものと思われます。

今年10月1日より、改正された特定電気通信役務提供者の損害賠償責任の制限及び発信者情報の開示に関する法律(以下「改正プロバイダ責任制限法」といい、改正前のものにつきましては、「改正前プロバイダ責任制限法」といいます。)の施行が予定され、従来の手続に比してより簡易に、掲示板やSNSの書き込み等によるインターネット上の誹謗中傷などによる権利侵害について、円滑に被害者救済を図ることが可能になりました(インターネット上の違法・有害情報に対する対応(プロバイダ責任制限法))。

具体的には、新設された裁判手続(発信者情報開示命令事件に関する裁判手続)によって、従来の発信者情報の開示を求める手続に比して、発信者情報の開示がより簡易になりました。

改正前プロバイダ責任制限法では、発信者情報の開示を受けるためには、「2回」の裁判手続を経ることが一般的に必要とされてきました。すなわち、改正前プロバイダ責任制限法では、SNS事業者などに対する仮処分の申立てによってまず発信者のIPアドレス等の開示を受け、その情報を元に、携帯電話事業者等に対して発信者の住所・氏名の開示を受けるという2段階の裁判手続が必要とされておりました。

このような、裁判手続は、発信者情報の開示を受けるまでに多くの時間及びコストを要し、救済を求める被害者にとって大きな負担となっておりました。

改正プロバイダ責任制限法は、近年のSNSの普及等により、誹謗中傷等の権利侵害が増加及び深刻化する傾向にあることを踏まえ、1つの裁判手続(発信者情報開示命令事件に関する裁判手続)によって、発信者の情報の開示を受けることが可能となりました。

しかも、裁判所による発信者情報開示命令の申立書の写しについては、手続の厳格な送達ではなく送付で足りるとされており、具体的には、開示命令事件の相手方が日本国内に拠点を有しない外国法人である場合、国際スピード郵便(EMS)により送付することが可能とされております。そのため、発信者情報開示命令事件に関する裁判手続は、国外の被告への送達手続に時間を要し、迅速な救済を目指すことができないという一般の訴訟事件における問題にも一定の解決策を示したものと考えられます。

改正プロバイダ責任制限法に基づく、発信者情報開示命令事件に関する裁判手続の利用としては、例えば、オンライン上の広告や宣伝により、悪い評判を立てられた業者が、広告や宣伝を行った発信者の情報の開示を求めたりすることが想定されます。また、掲示板の運営者やプラットフォーム運営者についても、同事件への対応が求められることが想定されます。

パートナー 牧田 奈緒

2021年12月24日に金融庁より公表された「金融商品取引業等に関する内閣府令及び金融サービス仲介業者等に関する内閣府令の一部を改正する内閣府令(案)」について、2022年4月22日にパブリックコメント(以下「パブコメ」といいます)が公表・同日当該内閣府令が公布され、同年6月22日より関連する監督指針や「非公開情報の授受の制限に関するQ&A」と併せて施行・適用されています。

「金融商品取引業等に関する内閣府令及び金融サービス仲介業者等に関する内閣府令の一部を改正する内閣府令(案)」等に対するパブリックコメントの結果等について:金融庁 (fsa.go.jp)

本件の改正は、2021年6月に公表された金融審議会「市場制度ワーキング・グループ」(以下「WG」といいます)第二次報告を踏まえ、銀証ファイアーウォール規制の見直し、すなわち、上場会社等の対象法人の非公開情報等について金融商品取引業者と親子法人等の関係にある銀行間等における情報授受に関するオプトアウト手続規制の緩和、オプトイン手続の簡易化・デジタル化(eメールやウェブサイト上のフォームを用いた同意の取得を可能とするもの)を内容とするものです。

銀行・証券会社間の法人顧客の非公開情報の共有については、顧客から同意を取得して行う場合(オプトイン)のほか、予め顧客に銀行・証券会社間で情報共有を行う旨通知したうえで、顧客が望まない場合には情報提供の停止を求める機会を提供することで、情報共有に関して同意を取得したものとみなす制度(オプトアウト)がありました。もっとも、これまでのオプトアウトについては手続の負担や利便性の観点からオプトインと大差がなく、銀行・証券会社双方において必ずしも積極的に活用されていないという指摘もありました。今般の改正では、顧客が「上場企業等」である場合に限り、顧客に対するオプトアウトの機会に関する通知を不要とし、店舗での常時掲示及びホームページへの常時掲載により情報提供をすれば足りる(パブコメ回答によれば、ホームページへの常時掲載のみとすることも妨げられない)とされ、手続の負担が大幅に軽減されました。

一方で、上場企業等からすると、自ら積極的にオプトアウトの手続を取らない限り、銀行・証券会社間で非公開情報を共有されることになるため、銀行・証券会社の店舗・ホームページ等に掲載される情報に注意を払う必要があります。なお、監督指針等において、非公開情報の授受を開始するまでの間に当該上場企業等がオプトアウトするか否かを判断するために必要な期間を確保しなければならないとされており、パブコメ回答では「例えば1か月程度」とされています。2022年6月22日施行であることを踏まえると、早ければ7月下旬頃より情報共有が始まる可能性があります。

なお、「上場企業等」には、上場会社等のほか、上場しようとする株式会社、有価証券報告書提出会社、適格機関投資家(届出による場合を除く)、それらの子会社等も含まれています。

今般の改正は上場企業等のみを対象とするものですが、今後、中小企業や個人も対象に加えられるのかという課題が残っています。2022年6月22日に公表されたWGの「中間整理」では、スタートアップを含む中堅・中小企業の資金調達の円滑化等に資するかといった観点も踏まえつつ、引き続き検討を行っていくことが考えられるとされており、引き続き動向に留意する必要があります。

パートナー 稗田 直己

国土交通省は、本年7月4日、「宅地建物取引業におけるマネー・ローンダリング及びテロ資金供与対策に関するガイドライン(案)」(以下「本ガイドライン案」といいます)を公表し、パブリックコメントを募集しました(意見募集期間は本年8月4日で終了)。

https://public-comment.e-gov.go.jp/servlet/Public?CLASSNAME=PCMMSTDETAIL&id=155220311&Mode=0

本ガイドライン案においては、宅地建物取引業者が、リスクベース・アプローチ(宅地建物取引業者が自らのマネロン・テロ資金供与リスクを特定・評価し、これをリスク許容度の範囲内に実効的に低減するため、当該リスクに見合った対策を講ずること)に基づくマネロン・テロ資金供与リスクの特定・評価・低減に係る措置及びその実効性を確保するために、「対応に努めるべき事項」と「対応が期待される事項」が明確化されています(本ガイドライン案5頁)。

宅地建物取引業者は、「対応に努めるべき事項」に係る体制整備を前提に、特定の場面や、宅地建物取引業者が一定の規模・業容等を擁する場合においては、「対応が期待される事項」について、より強固なマネロン・テロ資金供与リスク管理体制の構築の観点から対応することが望ましいとされています(本ガイドライン案4頁)。

本ガイドライン案においては、宅地建物取引業者のマネロン・テロ資金供与リスク管理体制に問題があると認められる場合には、必要に応じ、報告徴求等の法令に基づく行政対応を行い、宅地建物取引業者の管理体制の改善を図るものとされています(本ガイドライン案4頁)ので、留意が必要です。

令和4年6月24日、証券取引等監視委員会(以下「監視委」といいます。)により令和3年度版の「金融商品取引法における課徴金事例集~不公正取引編~」が公表されました(以下「本事例集」といいます。)。本事例集は、主に令和3年4月から令和4年3月までの間に、金融商品取引法違反となる不公正取引(インサイダー取引、相場操縦及び偽計等)に関し課徴金納付命令の勧告を行った事案について、その概要を取りまとめ、事例として紹介するものです。なお、本稿では、企業の危機管理/不祥事対応との関連性が強いインサイダー取引に係る内容をご紹介します。

本事例集において、令和3年度におけるインサイダー取引に関する課徴金勧告事案の特徴は、以下のとおりとされています。

また、インサイダー取引規制を理由とする令和3年度の課徴金勧告件数は6件で、前年度の8件から微減となっている一方、令和3年度の課徴金額の合計は5,557万円で、前年度(4,161万円)に比べ増加しています(平均課徴金額は過去2番目の金額となる926万円)。

事例集では、併せて、「監視委コラム」として、市場利用者の関心が高いと思われるテーマや監視委から市場利用者に特に伝えたいテーマについて監視委の見解が掲載されているほか、「過去にバスケット条項が適用された個別事例」といった、実務上の参考となる情報が提供されております。

監視委(取引調査課)が、ある会社の役職員についてインサイダー取引の疑いがあると判断した場合には、当該会社に立入検査が実施されます。

多くのケースにおいて、当該会社は立入検査に際しての監視委からの接触を契機に事実関係を知ることになる一方で、監視委は、立入検査に着手する段階で既に一定程度の個別具体的な事実関係等を分析・検討済みであると考えられます。

立入検査の対象となった会社としては、どのような事実が立入検査の対象となっているか(特に、①インサイダー取引の主体が自社の役職員か第三者か、②業務に関して重要事実を知ったか否か、③自社の重要事実か他社の重要事実か等)を意識しながら、誠実に検査に対応することなどが重要です。

インサイダー取引規制違反については、上記に加え、課徴金納付命令に関する審判手続や監視委(特別調査課)による犯則調査への対応が必要となることがあります。上場企業の多くはインサイダー取引の未然防止等のための社内体制を整備していますが、監視委による立入検査等への有事の際の対応についても予め確認しておく必要があります。

パートナー 渡邉 弘志

パートナー 東道 雅彦

パートナー 川村 宜志

アソシエイト 池田 侑希

2022年6月22日、公取委は、令和3年度における事業者等の活動に関する主要な相談事例を取りまとめた「独占禁止法に関する相談事例集(令和3年度)」(事業者の活動に関する相談:4件、事業者団体の活動に関する相談:3件)を公表しました。

当該事例集においては、2023年10月1日から導入される、消費税の仕入税額控除の方式であるインボイス制度に関して、優越的地位の濫用についての判断が示されています(相談事例7)。

<相談の概要>

<公取委の回答>

本件取組は、取引価格の交渉が形式的なものにすぎず、免税組合員との十分な協議を行うことなく、組合の都合のみで、免税組合員が負担していた消費税額も払えないような価格を一方的に設定した場合には、優越的地位の濫用(独占禁止法第2条第9項第5号)として独占禁止法上問題となるおそれがある。

公取委は、令和4年1月19日に公表した「免税事業者及びその取引先のインボイス制度への対応に関するQ&A」のQ7において、次のように指摘しております、上記相談事例集における公取委の回答は、それに即したものとなっています。

上記Q&Aは、インボイス制度の実施を契機とした取引条件の見直し自体は問題ないとしつつも、組合が、仕入税額控除を行えないことによって生じる負担を免税事業者に一方的に転嫁することは優越的地位の濫用になるおそれがあるとするものです。仮に組合が免税事業者と真摯な交渉をしていたとしても、その結果として決定された価格が、当該免税事業者が負担した、その仕入れや諸経費の支払いに係る消費税額を払えないような金額である場合には、当該免税事業者においてこれを負担する合理的な理由がない限り、組合による一方的な負担の転嫁と評価されるおそれがあります。

インボイス制度は2023年10月から導入されます。当該制度の導入に伴い、仕入税額控除が制限されることとなる仕入先との取引条件の見直し等を予定する事業者が多いものと思われますが、近時、公取委が優越的地位の濫用や下請法の執行を強化していることからしますと、かかる見直しの際には、仕入先における消費税額の負担を考慮した取引条件となるよう十分な注意を払うことが必要です。

パートナー 猿倉 健司

ポリ塩化ビフェニル廃棄物の適正な処理の推進に関する特別措置法(以下「PCB特別措置法」という)においては、その事業活動に伴って高濃度PCB廃棄物を保管する事業者(PCB保管事業者)は、高濃度PCB廃棄物の種類や保管場所が所在する区域ごとに、処分期間内に、自らまたは業者に委託して適切に処分することが義務づけられています。

高濃度PCB廃棄物の処分期間は地域ごとに決められていますが、ここで注意すべきは、高濃度PCB廃棄物については、中間貯蔵・環境安全事業株式会社(JESCO)の処理場で処理をする必要があるということです。JESCOに処理を委託する場合にはあらかじめ登録を行う必要がありますが、処理施設の数が極めて限定されているため、委託してから実際に処理が行われるまでにかなりの期間を要することが予想されます。

実際にも、処理に入るまでに相当の期間がかかっている例も多いようです。

高濃度PCB廃棄物の処理量が想定よりも増えたことなどから、2022年5月31日に、「ポリ塩化ビフェニル廃棄物処理基本計画」が改定され、処理の完了時期が実質的に延長されることが公表されました。具体的には、「計画的処理完了期限」の後に設定されていた「事業終了準備期間」(処理事業を終了するための準備期間)の間にも処理を行うことがきることとされています。

これにより、地域によって差はあるものの、2022年3月末~2026年3月末までの間に適切に処理を実施する必要があります(対象地域と期限については注意して確認してください。)。

これに対して、低濃度PCB廃棄物については、処理期限が2027年3月31日までとされています。低濃度PCB廃棄物の処分場については、JESCOの処理場に限られず、民間の処理事業者(無害化処理認定施設、都道府県知事等許可施設)で処理できることになります。

また、その事業活動に伴ってPCB廃棄物を保管する事業者(保管事業者)・PCB廃棄物の処分をする者(処分事業者)等は、毎年度、高濃度PCB廃棄物の保管及び処分の状況に関して保管場所その他の環境省令で定める事項を、都道府県知事に届出をする必要があります。

PCB特別措置法で規定されている処理義務を履行しない事業者に対しては、行政により、指導・助言や改善命令がなされる場合があるほか、行政による代執行等の措置がなされる可能性があります。命令に違反した者は、3年以下の懲役もしくは1000万円以下の罰金、またはこれを併科されるおそれもあります。

なお、上記とは別に、対象地の所在する地方自治体において、条例により法令とは異なる基準や規制内容等を定めているケースが見受けられます。そのため、法令のみならず条例や指針・ガイドラインについても確認することが必要となります。

(参考資料等)

女性の職業生活における活躍の推進に関する法律(女性活躍推進法)は、常時雇用する労働者が101人以上の一般事業主に対して、①女性労働者に対する職業生活に関する機会の提供に関する項目及び②労働者の職業生活と家庭生活との両立に資する雇用環境の整備に関する項目の中から、(i)状況把握、(ii)目標設定及び(ii)情報公表を行うことを義務づけています(100人以下の一般事業主については努力義務)。

2022年7月8日、同法の省令・告示が改正・施行されたことにより、情報公表の項目に「男女の賃金の差異」が追加され、常時雇用する労働者が301人以上の一般事業主(国及び地方公共団体以外の事業主)に対し、当該項目についても(i)状況把握及び(iii)情報公表が義務づけられることになりました。

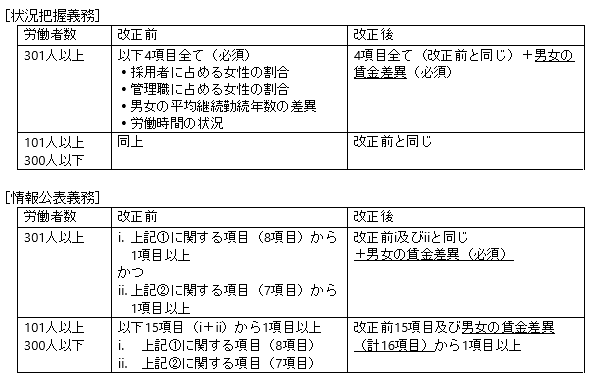

改正前後の(i)状況把握義務及び(iii)情報公表義務の概要は以下のとおりです。

情報公表義務について、主な注意点は以下のとおりです。

女性活躍推進法は2026年3月31日までを期限とする時限立法であり(法附則2条1項)、罰則もありませんが、2022年6月7日に閣議決定された「新しい資本主義のグランドデザイン及び実行計画~人・技術・スタートアップへの投資の実現~」において、金融商品取引法に基づく有価証券報告書の記載事項にも、女性活躍推進法に基づく開示の記載と同様のものを開示するよう求める旨が記載されている点に注意が必要です(なお、同実行計画の工程表において、2023年に金融商品取引法に基づく男女の賃金差異の開示の義務化の施行が、2023年度に初回の開示の実施(事業年度が4月~翌3月の場合)が、それぞれ予定されています。)。

パートナー 東山 敏丈

パートナー 川村 宜志

パートナー 猿倉 健司

アソシエイト 椙村 昂平

令和4年3月4日、新たな準則型私的整理手続として「中小企業の事業再生等に関するガイドライン」が策定されたこと、また、同年4月1日付で中小企業再生支援協議会と経営改善支援センターが統合し中小企業活性化協議会が発足したことにより、同年6月、「経営者保証に関するガイドライン」(以下「本ガイドライン」という。)が改定されました。これにより、保証債務の整理の対象となり得る保証人には、中小企業活性化協議会による再生支援スキームや中小企業の事業再生等に関するガイドライン等の準則型私的整理手続の申立てを行っている者も含まれることとなりました。

本ガイドラインでは、経営者による個人保証が、事業展開や事業再生等を阻害する要因となっていることに鑑み、企業の各ライフステージにおける事業展開やや事業再生等への企業の取組み意欲の増進等に資するものとして、一定の経済合理性が認められる場合には、対象債権者の回収見込額の増加額を上限とし、一定期間の生計費に相当する額や華美でない自宅などを経営者たる保証人の残存資産(保証債務の整理後に手元に残すことができる資産)に含めることができるとされています。本ガイドラインに法的拘束力はありませんが、関係当事者がこれを自主的に尊重・遵守することが期待されています。

本ガイドラインの内容及び留意すべきポイントは、以下のとおりです。

本ガイドラインは、以下の4つの要件全てを満たす保証契約が適用対象となります。

経営者保証に依存しない融資の促進のため、対象者は下記の対応に努めるものとされています。

(1) 主たる債務者及び保証人

(2) 対象債権者

対象債権者が経営者と保証契約を締結する場合、対象債権者は、以下の対応に努めるものとされています。

保証契約の見直しの申入れ時及び事業承継時、関係者は、次の対応に努めるものとされています。

(1) 保証契約の見直しの申入れ時の対応

(2) 事業承継時の対応

しかしながら、上記3、5(本ガイドライン第4項、第6項)に記載される各要請をすべて満たすことができる中小企業は必ずしも多くはなく、上記3のように経営者保証なくして融資を受けることや、上記5(1)のように保証契約を見直すことを求めるためには、専門家のアドバイスに従いながら、相当慎重な準備が必要となるものと思われます。たとえば、オーナー企業において役員報酬・役員貸付等をクリアにし経営者の資産と法人の資産を明確に分離することには困難を伴うケースもあり、また、業績が不安定な場合において財務状況や経営成績の改善のための具体的な方策及び借入金返済の計画などを説得的に説明することも容易ではありません。さらに、貸借対照表や損益計算書以外の勘定明細・資金繰り表、事業計画等についても情報開示が必要となってくるものと思われます。

(参考資料)

2022年5月25日、欧州委員会は、EEA域内における管理者(Controller)と処理者(Processor)の間の個人データ移転と、EEA域内からEEA域外へのデータ移転につき、新標準契約条項(「SCC」)の利用に関するQ&Aを公開しました。当該Q&Aは、2021年6月4日に採択された新SCCの利用に関する関係者からのフィードバックに基づいており、新SCCの利用に関する実践的な手引となっております。各事業者によるGDPR遵守努力を支援するために設計されたこのQ&Aでは、44の質問が設定され、新しい問題や質問が発生したときに情報が追加されることとなっています。欧州委員会自体は管轄の監督当局ではありませんが、SCCの作成者としてその見解は非常に重要であり、旧SCCの有効期限である2022年12月27日までに新SCCへの移行を行うにあたって非常に参考になると思われます。

2022年8月3日、インドにおいて審議中であった個人データ保護法案が政府により撤回されました。

インド政府は、プライバシー権が基本的権利であることを認めた2017年の最高裁判決を受け、同年より個人データ保護法案の作成に取り組み、2019年に個人データ保護法案を国会に提出しました。しかし、同法案には批判的な意見が多く、国会がJoint Parliamentary Committee(「JPC」)を立ち上げて審査を行ったところ、2021年12月に提出されたJPCの報告書には81の変更勧告及び150を超える修正が含まれていたため、既に提出されていた法案を撤回し、JPCの意見を反映した新たな法案を別途作成することとなりました。インド政府は近いうちに、(i) the national data governance framework, (ii) the new data protection bill, (iii) the new IT Actから成る包括的な法案を提出する準備をしており、今後パブリックコンサルテーションの手続が行われる予定です。

中国の国家インターネット情報弁公室は、2022年6月30日、個人情報越境標準契約規定(个人信息出境标准合同规定)についてのパブリックコメント手続を開始し、同手続きは同年7月29日に終了しました。個人情報越境標準契約の締結は、2021年11月1日に施行された中国個人情報保護法において、個人情報処理者が中国国外に個人情報を提供するための要件の一つとして挙げられています。意見募集稿の日本語仮訳を含む詳細については、ニューズレターをご覧ください。

また、2022年7月7日には、データ越境安全評価弁法を公布しました。本弁法は、中国で個人情報及び重要データの処理取扱いを規制するものとして定められている、個人情報保護法・サイバーセキュリティ法(ネットワーク安全法)・データセキュリティ法において必要とされている安全評価について規定したものです。本弁法は、2022年9月1日から施行されますが、本弁法の施行前に既に実施されたデータ越境活動で本弁法の規定に適合しないものについて、本弁法の施行日から6ヶ月以内に是正を完了する必要があるため、注意が必要です。本弁法の日本語仮訳を含む詳細については、ニューズレターをご覧ください。

パートナー 井上 治

パートナー 石川 拓哉

パートナー 山内 大将

スペシャル・カウンセル 薬師寺 怜

アソシエイト 武本 稜平

昨年、米国において大きなブームとなった「SPAC上場」が、今年に入って急激に失速しています。

SPAC(Special Purpose Acquisition Company 特別買収目的会社)とは、それ自体は特定の事業を持たず、主に未上場企業を買収することのみを目的として上場する投資ビークルです。スポンサーはSPACを組成して上場させ、SPAC株主は上場したSPACに投資を行います。SPACは買収完了期限まで(通常上場後2年以内)に適切な買収対象会社を選定し、合併を行います。買収完了期限以内に合併を行うことができなかった場合、SPACは清算となり、この場合には、SPAC株主(スポンサー等を除く)への現金償還がなされます。

SPAC制度は、これまで米国をはじめ諸外国で導入されており、我が国でも、イノベーションの担い手であるスタートアップによる資金調達を促進する観点から、IPOと並び簡易な上場手段として、2021年6月の政府の成長戦略実行計画にSPAC制度導入検討が盛り込まれ、東証及び金融庁で導入に向けた議論が続けられてきました。

米国では、2020年から2021年初頭にかけ、新型コロナ感染症下における資金余剰の影響を受け、SPACを利用した上場が急増していましたが、ここにきて急激に減少しています。米調査会社ピッチブックによると、2022年初めから3月末までに上場したSPACは78社と前年同期の317社から急減しています。

米国におけるSPAC設立ブーム失速の主な原因として、SECによる規制強化とそれに伴う集団訴訟増加への警戒感から、大口の機関投資家を中心に投資家離れが進んだことが挙げられています。

すなわち、SPACのスポンサーはSPAC株主よりも著しく低い価格で株式を取得し、かつ、合併完了によって多くの利益を得ることになるため、SPAC株主に損失が生じるような買収であっても当該買収を実行するインセンティブが働き、スポンサーとSPAC株主の間に利益相反関係が存在しています。また、SPACの中には、合併時に、投資家を引き付けるために買収対象会社の楽観的な業績見通しの公表や虚偽あるいは水増しした情報開示を行った事例も発生しており、問題視されていました。

このような状況を受けて、SEC(Securities and Exchange Commission 米国証券取引委員会)は2021年4月頃から規制強化に乗り出しました。従前、SPACの行う買収対象会社の業績見通しや情報開示については法的責任を問われないと解釈されていましたが、SECは、2022年3月30日に、SPACの提示した業績見通しや情報開示について法的責任の対象とすることを盛り込んだ新ルール案を公表しました。さらに、SECは不正行為の摘発も進めており、実際に、EVトラックを手掛ける米Nicola社は虚偽説明の疑いでSECの調査を受け、1億2500万ドルの和解金を支払いました。

投資家のSPACによる業績見通しや情報開示に対する不信感も高まっており、投資家が提起した集団訴訟も増加傾向にあります。米ウッドラフ・ソーヤーによると、2021年以降SPAC関連企業を相手取った投資家の集団訴訟は、2021年に31件(2019年は2件、2020年は5件)提起されており、今年はさらに増えると予想されています。

上述のとおり、我が国でもSPAC制度の導入に向け、東証や金融庁で検討が進められておりましたが、米国におけるSPACブームの失速の影響もあり、SPAC制度導入の見通しは立っておりません。今後の海外及び国内におけるSPACの動向を考えていく上では、SECによる規制強化の動向等に留意をする必要があると考えられます。

スペシャル・カウンセル 柳田 忍

退職金については、原則として、勤続年数に応じて計算された所定の退職所得控除後の残額の2分の1を退職所得の金額とすることとされています(所得税法30条2項)。退職金は勤務の対価の後払いの性質を有していることから退職した年だけの所得として課税するのに適していないことや、退職者の老後の生活資金を確保する必要があることなどから、このような優遇措置がとられています。

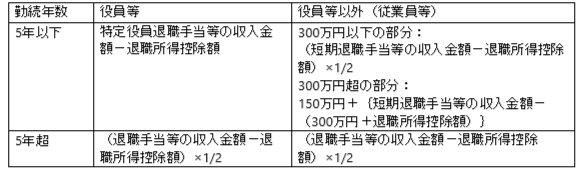

もっとも、このような趣旨は退職金の支給を受ける者全てに当てはまるわけではなく、優遇措置を適用するのには適切ではないケースもあるのではないかという批判がなされてきたところであり、2012年度税制改正により、勤続年数が5年以下の役員等(法人の取締役、監査役等)が支払を受ける退職手当等(特定役員退職手当等)については、退職所得控除後の残額の2分の1を退職所得の金額とする措置は適用されず、特定役員退職手当等の収入金額から退職所得控除額を控除した額が退職所得の金額となることとされました。

そして、2021年税制改正により、勤続年数5年以下の役員等以外の者(従業員等)が支払いを受ける退職手当等(短期退職手当等)についても、退職所得控除額の控除後の金額のうち300万円を超える部分については、退職所得控除後の残額の2分の1を退職所得の金額とする措置が適用されないことになりました。この改正は、2022年分以後の所得税について適用されています。

2021年度税制改正後の退職所得の金額は以下のとおりとなります。

出向・転籍、定年延長や継続雇用に伴う退職金の支払等の場合の適用関係には注意が必要であり、疑義等があれば、ご相談いただければと存じます。なお、国税庁から「特定役員退職手当等」、「短期退職手当等Q&A」が公表されているので、これらもご参照いただければと存じます。